Entender o que é DIFAL ICMS é um grande desafio para os empreendedores. Porém, esse tema é fundamental para que se cumpra todas as obrigações fiscais em vigor.

Cada estado possui uma alíquota de recolhimento de ICMS, por isso, em compras interestaduais havia um desequilíbrio nas cobranças. Nesse sentido, o DIFAL surgiu para que os estados dividissem a carga tributária e não houvesse prejuízo entre as partes.

A alíquota DIFAL varia para cada estado, assim, cada região precisa estar atenta à legislação em vigor para fazer o recolhimento correto.

Pensando nisso, preparamos esse artigo para você entender o que é DIFAL e a importância dele para o cumprimento das normas tributárias.

Veja os tópicos que serão abordados:

- O que é o DIFAL?

- O que é ICMS?

- O que diz a lei sobre o DIFAL?

- Quem deve recolher o DIFAL?

- Como calcular o DIFAL?

- Como emitir o DIFAL?

- O CFOP influência no DIFAL?

- DIFAL e o Simples Nacional

- DIFAL e suas problemáticas

Quer saber mais? Acompanhe o artigo abaixo!

O que é o DIFAL?

DIFAL ou Diferencial de Alíquota de ICMS (Imposto sobre circulação de mercadorias e serviços) é uma operação interestadual onde o consumidor final é o destinatário da compra ou do serviço.

Ou seja, quando a empresa faz o recolhimento do ICMS, ela deve calcular e pagar o valor referente ao DIFAL. O diferencial de alíquota foi criado para equilibrar a arrecadação do ICMS entre os estados.

Anteriormente, a constituição determinava que o ICMS correspondente às vendas destinadas a consumidores finais de outros estados, tinha que ser recolhido pelo estado de origem da venda.

Porém, com o aumento de compras on-line, alguns estados se sentiram prejudicados em relação à redução de arrecadação do imposto. Assim, através da emenda constituição 87/2015, houve uma mudança na arrecadação.

A partir da vigência da emenda, para as vendas que tinham destino em outros estados, deveria haver um rateio do imposto entre as unidades federativas.

Para que serve essa cobrança?

Como vimos, o DIFAL é um imposto cujo objetivo é equilibrar a arrecadação de impostos entre os estados.

Ou seja, o estado de origem da venda e o estado de destino fazem a divisão da carga tributária que deve ser paga.

Desse modo, os locais que possuem maiores alíquotas não serão prejudicados. Além disso, o pagamento do imposto é obrigatório em toda operação interestadual.

O que é ICMS?

Para entender o que é DIFAL, explicaremos primeiro o que é o ICMS.

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um imposto estadual e incide sobre as seguintes operações:

- Circulação de mercadorias;

- Prestação de serviço interestadual e intermunicipal;

- Serviços de comunicação;

- Fornecimento de mercadorias.

As alíquotas do imposto irão variar conforme cada operação que está sendo realizada e conforme o estado.

No entanto, há uma exceção para as empresas optantes pelo Simples Nacional. Nesse caso, a alíquota de recolhimento é padronizada conforme a receita bruta de cada organização.

Valor do ICMS

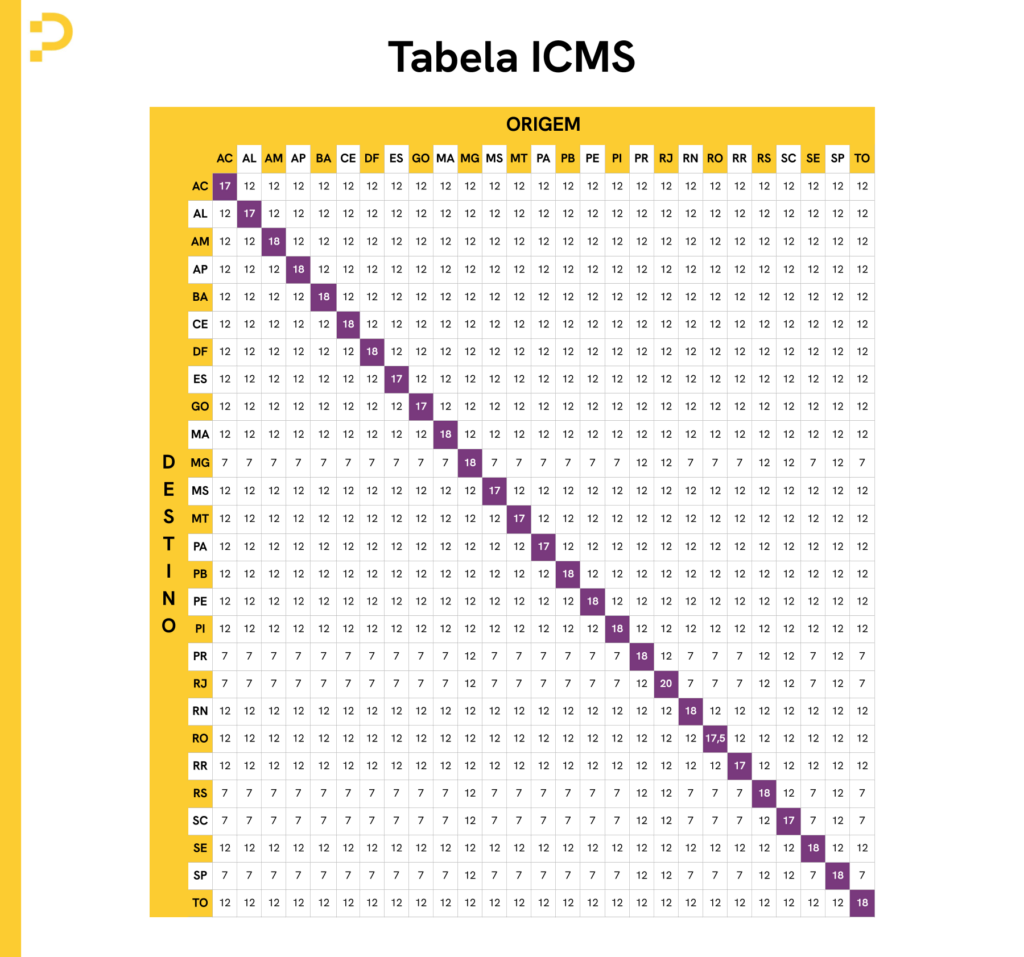

Como vimos no tópico anterior, não há uma padronização no cálculo do ICMS, pois isso depende da operação e da alíquota correspondente ao estado onde a operação está sendo realizada.

Desse modo, as demais empresas devem se basear na tabela de ICMS que determina a alíquota para cada operação, da seguinte forma:

- Identificar na tabela o estado de origem da operação comercial;

- Localizar o estado de destino;

- A junção das linhas (estado de origem e destino) indicam o valor da alíquota que deve ser aplicado.

Confira a tabela abaixo:

Quais as mudanças do ICMS em 2025?

A partir de 2025, mudanças importantes no ICMS entram em vigor em estados como Acre, Espírito Santo, Maranhão, Piauí, Rio Grande do Norte e Sergipe.

Entre as alterações, estão novos percentuais de alíquotas gerais, ajustes específicos e reduções em itens estratégicos, como biogás e biometano. Veja na tabela abaixo:

| Estados | Alteração na alíquota geral | Efeitos a partir de | Legislação |

| Acre | Fixou nova alíquota nas operações de importação realizadas por remessas postais ou expressas, passando de 19% para 20% | 01/04/2025 | Lei Complementar nº 481/2024 |

| Espírito Santo | Majoração da alíquota de 17% para 27%: álcool carburante, classificado no código 2207/10/90 | 23/03/2025Importante: a legislação prevê o início dos efeitos a partir de 23/12/2024.Contudo, com base nos princípios da anterioridade anual e nonagesimal, previstos no art. 150, III, “b” e “c” da Constituição Federal de 1988 , a nova alíquota somente poderia ser aplicada a partir de 23/03/2025. | Lei nº 12.320/2024 |

| Redução na alíquota de 17% para 12% nas operações com biogás e biometano | 23/12/2024 | Lei nº 12.317/2024 | |

| Redução na alíquota de 17% para 12% nas operações com gás natural veicular (GNV) | 01/01/2025 | Lei nº 12.316/2024 | |

| Rio Grande do Norte | De 18% para 20%Importante: A contar de 20/03/2025 passa a ser cobrado o adicional de 2 % do FECOP para refrigerantes, bebidas isotônicas e bebidas energéticas, águas-de-colônia e produtos de beleza ou de maquiagem/ | 20/03/2025 | Lei nº 11.999/2024 |

| Sergipe | Estabeleceu alíquota específica de 20% para as operações de importação de mercadorias realizadas por remessas postais ou expressas, abrangidas pelo Regime de Tributação Simplificada | 01/04/2025 | Lei nº 9.577/2024 |

O que diz a lei sobre o DIFAL?

Ao longo dos anos, a lei foi se modificando para se enquadrar às necessidades dos estados e das mudanças dos mercados.

Assim, veremos as leis que determinam a cobrança do DIFAL de ICMS. Veja quais são, a seguir.

Convênio ICMS 93/2015

O DIFAL foi instituído através do Convênio ICMS 93/2015 e entrou em vigor a partir de 1º de janeiro de 2016. Assim, ficou determinado que quando ocorre operações comerciais interestaduais, as diferenças de alíquotas deveriam ser divididas entre os estados.

Antes dessa determinação, o ICMS era recolhido sempre para o estado onde a empresa vendedora tinha sede. Porém, os consumidores compravam apenas dos estados que tinham uma carga tributária menor e vendiam os produtos com preços menores.

Contudo, isso estava gerando competitividade entre os estados e alguns começaram a se sentir prejudicados. Por isso, o DIFAL surgiu para equilibrar a arrecadação dos impostos.

Emenda Constitucional nº 87/2015

A Emenda Constitucional n.º 87/2015 foi uma das medidas criadas pelo governo a fim de equilibrar as arrecadações entre os estados.

Antes da emenda, o DIFAL só era calculado quando ambos os estados eram contribuintes do ICMS. Porém, quando a emenda entrou em vigor, o DIFAL passou a incidir também nas vendas daqueles que não contribuem com o ICMS.

Lei Complementar nº 190/2022

Por último, a lei complementar n.º 190/2022 surgiu para autorizar a cobrança do DIFAL para as empresas não contribuintes de ICMS.

Na prática, essa determinação já estava em vigor desde 2021, pelo Convênio nº 236. Porém, em 2022 a lei foi criada para regulamentar de fato a operação.

Quem deve recolher o DIFAL?

A partir das mudanças geradas pelas leis, o recolhimento do DIFAL passa a ser de responsabilidade do vendedor, quando a venda não incidir ICMS.

Porém, quando a transação ocorre entre empresas contribuintes do ICMS, o recolhimento do imposto é responsabilidade da empresa do estado de destino, ou seja, quem está adquirindo o produto.

É importante ressaltar que o pagamento do DIFAL deve ser feito antecipadamente, isto é, antes do envio da mercadoria.

Como calcular o DIFAL?

Para calcular o valor do Diferencial de Alíquota do ICMS é preciso encontrar a diferença entre a alíquota interestadual e a interna. Confira o passo a passo a seguir:

Defina a base de cálculo

Existem duas alternativas para a base de cálculo e que os estados adotam, são elas:

- Base única (por fora): AL, BA, GO, MA*, MG, MS, PA, PB, PE, PI, PR, RJ, RS, SC, SE, SP e TO;

- Base dupla (por dentro): é usada para calcular as operações onde o destinatário também é contribuinte do ICMS. Os estados BA, MG, PA, PR, RS, SE, PE, PI, AL, GO, RO e TO, exigem cálculo diferenciado.

*O estado do Maranhão pode ter o cálculo por dentro se houver protocolo ICMS entre os estados (estado de origem e estado de destino).

Identifique as alíquotas de cada estado envolvido na operação

Nessa etapa, é necessário utilizar a tabela do ICMS para identificar a alíquota interestadual e a alíquota interna do estado de destino da mercadoria.

As alíquotas interestaduais são divididas da seguinte forma:

- Operações com destino ao Norte, Nordeste, Centro-Oeste e Espírito Santo: 7%;

- Operações destinadas aos estados do Sul e Sudeste (exceto Espírito Santo): 12%;

- Material importado: 4%.

Calcule a diferenças entre as alíquotas

Tendo em mãos os valores das alíquotas, o próximo passo é calcular o valor de cada uma, a partir da base de cálculo e identificar a diferença entre elas. Para você entender melhor, preparamos um exemplo. Confira a seguir:

Cálculo DIFAL por base única (por fora)

A fórmula para calcular o DIFAL pela base única é simples: (DIFAL = Valor da Operação * (Alíquota interna – Alíquota interestadual)).

Confira o exemplo de cálculo:

- Valor do produto: R$ 200,00

- Estado de origem: São Paulo

- Estado de destino: Rio de Janeiro

- Alíquota de ICMS estado de origem: 12%

- Alíquota de ICMS estado de destino: 18%

- DIFAL = R$ 200 x (18%-12%)

- DIFAL = R$ 200 x 0,06

- DIFAL = R$ 12,00

Cálculo DIFAL por base dupla (por dentro)

Para realizar o cálculo do DIFAL utilizando a base dupla, o processo é um pouco mais complexo e exige a identificação do ICMS Interestadual, cáculo de diferentes bases, cálculo do ICMS interno para por fim calcular o DIFAL .

Veja no exemplo a seguir:

- Valor do produto: R$ 200,00

- Estado de origem: São Paulo

- Estado de destino: Rio de Janeiro

- Alíquota de ICMS estado de origem: 12%

- Alíquota de ICMS estado de destino: 18%

- ICMS interestadual = Valor da Operação x alíquota interestadual

- ICMS interestadual = R$ 200,00 x 12% = R$ 24,00

- Base de cálculo 1 = Valor da Operação – ICMS interestadual

- Base de cálculo 1 = R$ 200 – R$ 24 = R$ 176,00

- Base de cálculo 2 = Base de cálculo 1 / (1 – Alíquota Interna)

- Base de cálculo 2 = 176 / (1 – 18%) = 176 / 0,82 = R$ 214,63

- ICMS Interno = Base de cálculo 2 x Alíquota Interna

- ICMS Interno = R$ 214,63 x 18% = R$ 38,63

- DIFAL = ICMS Interno – ICMS Interestadual

- DIFAL = R$ 38,63 – R$ 24,00 = R$ 14,63

Calcule o Fundo de Combate a Pobreza

O Fundo de Combate a Pobreza é um acréscimo de 2% a 4% de ICMS em determinados produtos, porém a taxa varia de acordo com cada estado. Desse modo, antes de calcular o FCP é preciso avaliar a legislação de cada região.

O objetivo desse fundo é que os estados recebedores, utilizem o valor arrecadado em ações e programas que combatam a desnutrição da população e melhore as condições de saúde, educação e moradia.

Como emitir o DIFAL?

A nota fiscal eletrônica não possui um campo específico para informar o valor do DIFAL. Por isso, na emissão da nota é necessário informar o valor do produto com o imposto embutido.

Desse modo, as empresas precisam utilizar uma guia específica para recolher o imposto, conhecida como Guia Nacional de Recolhimento de Tributos Interestaduais (GNRE).

Esse procedimento é indicado para as empresas que fazem pouca emissão da GNRE ou para aquelas que possuem poucas remessas interestaduais.

Já para as organizações com grande volume de transações interestaduais, é indicado fazer a emissão da GNRE mensalmente.

O CFOP influência no DIFAL?

O CFOP (Código Fiscal de Operações e Prestações), corresponde ao código de entrada e saída de produtos em operações interestaduais e intermunicipais. Esse código indica a natureza da operação do produto ou da prestação do serviço.

Além disso, ele determina quais impostos devem ser pagos ou não em cada operação comercial.

Portanto, sim, o CFOP pode influenciar o DIFAL, caso os produtos ou serviços vendidos não tenham incidência de ICMS.

Exemplo de CFOPs:

- Código 1: A entrada do produto ocorre no mesmo local da origem;

- Código 2: O destino da mercadoria é fora do estado de origem;

- Código 3: Destina-se a operações internacionais;

- Código 5: Código de saída para transações realizadas no mesmo estado;

- Código 6: Operações de saída com destino a outros estados;

- Código 7: Operações de exportação.

DIFAL e o Simples Nacional

O Simples Nacional é um regime tributário criado em 2007 e o seu objetivo é ajudar os micros e pequenos empresários com as guias e os tributos diante da Receita Federal.

Nesse regime tributário, todos os tributos (IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS, INSS) são pagos em única guia, a DAS (Documento de Arrecadação do Simples Nacional).

Até o ano de 2006, todas as empresas, inclusive as optantes pelo Simples Nacional, deveriam fazer o recolhimento do DIFAL.

Porém, a Liminar 5464 (ADI – Ação Direta de Inconstitucionalidade) determinou que as empresas pertencentes a esse regime tributário deveriam ser excluídas da contribuição do DIFAL.

DIFAL e suas problemáticas

A Reforma Tributária visa simplificar o sistema tributário brasileiro. Assim, diante dessa discussão, um assunto que ganhou destaque é que o Supremo Tribunal Federal (STF) determinou que a cobrança do tributo era inválida, pois não havia uma lei complementar.

A partir do surgimento da Emenda Constitucional nº 87/2015 o assunto foi “regulamentado”. Porém, em 2021 o STF determinou que a emenda era inconstitucional, pois a determinação deveria ser baseada em uma Lei Complementar e não por um convênio.

Desse modo, ficou determinado o prazo de 31 de dezembro de 2021 para publicar o novo ato. Contudo, ele foi finalizado no dia 20 de dezembro, sendo sancionado pelo presidente da República no dia 1º de janeiro de 2022.

No entanto, o ICMS é regido pelo princípio da anterioridade que proíbe instituir ou majorar tributos no mesmo exercício financeiro, ou seja, no mesmo ano.

Alguns estados se anteciparam e ajustaram a legislação para regulamentar a cobrança já em 2022. Porém, se iniciou o seguinte debate: as empresas devem pagar ou não o tributo?

Diante disso, a decisão do Supremo Tribunal Federal (STF) trouxe clareza à essa questão. Com a validação, a cobrança ficou imposta a partir de 90 dias após a publicação da Lei Complementar 190/2022, encerrando a discussão sobre aplicação imediata e confirmando a obrigatoriedade do pagamento desse tributo.

Conclusão

Por fim, ficou mais fácil entender o DIFAL e a importância dele no sistema tributário?

Certamente, esse tópico ainda gera muitos questionamentos e dúvidas para as organizações, por isso, é preciso estar atento às legislações em vigor.

Quando houver dúvidas, é recomendado buscar uma solução fiscal para que as operações sejam feitas com seguranças e evitar problemas com o governo.

Gostou do conteúdo? Não deixe de compartilhar nas redes sociais e aproveite para acessar o blog da Pontotel para ficar por dentro de mais assuntos como este!