No primeiro trimestre de cada ano, todo cidadão brasileiro é obrigado a declarar o imposto de renda, caso seus rendimentos anuais ultrapassem um valor específico.

O imposto de renda brasileiro conhecido como “Leão” existe desde 1922, mas ainda continua a causar muitos problemas para os contribuintes do país.

Porém, mesmo para os mais experientes, as dúvidas sobre essas legislações tributárias podem dificultar esse processo. A declaração correta do imposto de renda é essencial para evitar penalidades e problemas com as autoridades.

Se você é uma daquelas pessoas que não sabe como apresentar uma declaração de imposto de renda, você veio ao lugar certo.

Neste artigo, explicaremos o que é imposto de renda, quem deve realizar a declaração de ajuste anual e quando se declara. Além de apresentar o que deve ser declarado, qual a obrigação das empresas e outros. Veja os tópicos que abordaremos a seguir:

- O que é o imposto de renda?

- Quem deve realizar a Declaração de Ajuste Anual do Imposto sobre a Renda?

- Quando se declara o imposto de renda?

- O que deve ser declarado no IR?

- Qual a obrigação das empresas em relação ao IR dos colaboradores?

- IR e IRRF – Qual a relação?

- Imposto de Renda Retido na Fonte – O que é?

Vamos lá!

O que é o imposto de renda?

Como o nome sugere, o imposto de renda trata-se de um imposto federal sobre a renda. Em outras palavras, sobre o que você tem. Portanto, esse imposto também acompanha a evolução do seu patrimônio. Para realizar esse monitoramento, o governo exige que os trabalhadores e as empresas relatem sua receita anual à Receita Federal.

Isso porque, ao decorrer de um ano, você usa o seu dinheiro e também recebe pagamentos. A receita é geralmente tributada quando é recebida. No próximo ano, a Receita Federal avaliará se as taxas que cobradas de você, é realmente o que você precisa pagar com base na escala de sua renda.

Para que a receita receba todas essas informações, é necessário fazer um “relatório de reajuste anual” do IRPF (Imposto de Renda da Pessoa Física). O período de relatório é geralmente do início de março ao final de abril. E nessa declaração você precisa relatar todas as receitas e despesas de serviço do ano anterior.

E o IRPJ?

O IRPJ trata-se do imposto de renda pessoa jurídica, cobrado de todas as empresas com CNPJ ativo no país. Ele é calculado com base no lucro auferido no ano calendário e pode ser do tipo real, presuntivo ou arbitrário.

De modo geral, o IRPJ incide sobre qualquer empresa que opere e gere receita no país, mas há algumas exceções. Ao contrário do imposto de renda de pessoa física, a versão da entidade legal tem vários modelos de cálculo e datas de entrega possíveis.

Esse imposto é regulamentado pelo artigo 153 da Constituição Federal, que estipula que o governo pode cobrar impostos sobre “renda e proventos de qualquer natureza” e é regulamentado pelo Decreto nº 9.580, de 22 de novembro de 2018.

Quem deve realizar a Declaração de Ajuste Anual do Imposto sobre a Renda?

O IR assume a ideia de que quanto mais uma pessoa ganha, mais imposto sobre a renda ela deve pagar. O site da Receita Federal, expõe alguns critérios para preencher a declaração de imposto de renda de 2022. Se você se enquadrar em qualquer uma das categorias abaixo, deverá declarar o Imposto de Renda em 2022. Acompanhe!

Rendimentos

Se você obteve lucro tributável acima do limite (R $28.559,70) ou obteve lucro isento de imposto, não tributável ou tributável apenas acima do limite (R $40.000), no ano passado.

Propriedade de bens ou direitos

Se você possui ou se apropriou de bens ou direitos em 31 de dezembro de desse ano-calendário, inclusive terras não protegidas, com valor total acima do limite R$800 mil.

Operações na bolsa de valores

Se você obteve ganho de capital com a venda de ativos ou direitos tributáveis, ou realizou operações em ações, mercadorias, futuros e bolsas semelhantes.

Atividade rural

Se houver receita bruta anual da atividade rural acima do limite R$153.199,50 e se pretende compensar perdas com atividades rurais de anos-calendário anteriores ou do próprio ano-calendário.

Ganho de Capital

Se você decidiu ficar isento do imposto sobre ganhos de capital na venda de imóveis residenciais nos termos do art. 39 da Lei nº 11.196 / 2005.

Residente no Brasil

Se passou à condição de residente no Brasil, em qualquer mês, e nessa condição se encontrava em 31 de dezembro de 2021.

Quando declarar o imposto de renda?

O imposto de renda é de responsabilidade de todos os brasileiros que cumprirem as regras vistas anteriormente. A declaração é feita anualmente, no primeiro semestre, e a data é previamente anunciada pelo governo federal.

É importante manter o foco para não perder o prazo e acabar tendo dificuldades com a Receita Federal, já que a contabilidade para fins de imposto de renda coleta informações detalhadas sobre sua renda no ano fiscal anterior.

Isso significa que você precisa ter um arquivo organizado de folhas de pagamento, holerites e faturas e Notas Fiscais geradas durante este período. Os contribuintes têm aproximadamente 60 dias para se reportar ao governo.

Para 2024, o prazo para apresentação das declarações ficou até às 23h59 do dia 31 de maio do mesmo ano.

O que acontece se não fizer a declaração?

Muitas pessoas se perguntam quais são as penalidades quando não se declara o imposto de renda dentro do prazo. Vamos entender melhor.

Se uma pessoa não apresenta a declaração de imposto de renda, o primeiro impacto é a irregularidade do CPF, o que limita a vida de qualquer pessoa. Por exemplo, não será possível solicitar empréstimos ou realizar concursos públicos.

Mas, se quiser normalizar a situação e o prazo para envio da declaração já tiver passado, a pessoa pode declarar à Receita Federal o imposto de renda incidente em atraso. Nesse caso, ela deve pagar multa mensal de 1% – no mínimo R $165,74 e no máximo 20% do imposto devido.

Porém, se a pessoa não apresentar declaração mesmo que seja possível normalizar a situação, ela será considerada sonegadora pelo governo brasileiro.

Nesse caso, além de multas e outras penalidades, a Receita também apurará todos os detalhes de suas movimentações financeiras por meio de procedimento administrativo, uma autêntica “malha fina”, que é o nome comum do procedimento usado para apurar suspeitas de infrações fiscais e várias irregularidades.

Por fim, a pessoa pode ser indiciada formalmente por sonegação fiscal e pode ser punida com pena máxima de cinco anos de reclusão. Portanto, não se arrisque a esquecer, ou a não entregar sua declaração, lembre-se de preencher antecipadamente a declaração de imposto de renda.

O que deve ser declarado no IR?

É essencial declarar todas as fontes de receita. Os contribuintes devem relatar todas as informações que recebem como funcionários, prestadores de serviços, parceiros da empresa ou aposentados.

Os recibos dos contribuintes de fontes estrangeiras também devem ser incluídos na declaração. Os contribuintes devem relatar o que receberam de outras pessoas, como aqueles que receberam aluguel ou pensão alimentícia.

Mesmo as receitas que não exigem tributação, como as receitas de cadernetas de poupança, devem ser informadas na declaração. Além da poupança, a declaração precisa incluir bolsas de estudo, lucros de sócios e outras receitas isentas e não tributáveis.

Todas as receitas de aplicações financeiras devem ser declaradas. Até a aplicação automática do banco para o dinheiro que fica na conta. A Receita analisa as inconsistências entre os valores declarados e o patrimônio líquido que corresponde à receita. Em outras palavras, a volatilidade do capital deve ser consistente com a receita.

O contribuinte também deve comunicar à Receita Federal todas as informações que receber de forma cumulativa. Circunstâncias em que os salários, aposentadorias ou pensões são depositados em uma única quantia devido a um litígio. Nestes casos, o valor deve ser reportado na Receita Acumulada (RRA), que é nova na declaração.

Os contribuintes também devem relatar todos os pagamentos feitos a pessoas físicas. Isso inclui pensão alimentícia (incorridos por decisão judicial), pagamento a profissionais autônomos (como médicos, dentistas, psicólogos, advogados, engenheiros, arquitetos, corretores, professores, mecânicos, etc.), aluguel, arrendamento rural, instruções.

Se uma dedução for possível na declaração, ela também deve incluir pagamentos a pessoas jurídicas. Além disso, você deve notificar todos os bens e direitos que constituem seus bens (e dependentes) em 31 de dezembro de 2021. As doações a pessoas físicas e jurídicas, entidades e partidos políticos também devem constar na declaração de imposto de renda, que é obrigatória.

Qual a obrigação das empresas em relação ao IR dos colaboradores?

A principal obrigação de todas as empresas que pagaram imposto de renda retido na fonte (IRRF)no ano civil anterior, é a responsabilidade de gerar e publicar relatórios de receita, ou seja, o informe de rendimentos. Veja mais detalhes a seguir.

Enviar o informe de rendimentos

A empresa tem a responsabilidade de estar atenta à apresentação do informe de rendimentos, pois ele é fundamental para a declaração do imposto de renda. As empresas que não cumprirem o prazo para envio de documentos ou enviarem informações incorretas também serão multadas.

O empregador também precisa enviar a Declaração de Imposto de Renda Retido na Fonte (DIRF) à Receita Federal. O documento contém valores pagos a colaboradores e retenções de doações, como PIS e Cofins.

Quando deve ser entregue o Informe de Rendimentos?

O informe de rendimentos deve ser entregue pela empresa ao colaborador no último dia útil do mês de fevereiro do ano seguinte ao do pagamento dos rendimentos. Ex: Para o exercício de 2022, deve ser entregue o informe de rendimentos do ano-calendário de 2021, e assim sucessivamente.

Nesse informe, deve constar um relatório de receitas financeiras informando a natureza e valor do serviço, deduções e IRRF, de acordo com o valor total anual do ano calendário de acordo com as especificações definidas na Instrução Normativa 2.060 de 13 de dezembro de 2021.

É necessário enviar para todos os colaboradores?

Toda empresa legalmente estabelecida no Brasil que remunera funcionários, fornecedores ou outras pessoas jurídicas deve enviar um relatório de receitas a todos, mesmo que o colaborador não se enquadre na categoria obrigatória de declaração. Este é um direito que assiste quem trabalha e precisa cumprir as obrigações do contribuinte.

Também fazem jus a este documento os sócios de empresas com renda mensal superior a 1.903,98 reais ou valor total superior a 28.559,70 reais. O mesmo vale para lucros não tributáveis superiores a 40.000 reais por ano. Portanto, os lucros e dividendos distribuídos aos sócios não são considerados por se tratarem de receitas isentas de tributação.

Mesmo microempreendedores individuais (MEI) devem enviar seus relatórios de renda aos funcionários que possam ter sido contratados.

Em qualquer caso, é muito útil contar com a ajuda de um software para fazer este documento. Uma vez que não pode haver erros, esta é a opção mais segura em termos de evitar o erro humano.

IR e IRRF – Qual a relação?

O imposto de renda retido na fonte (IRRF) está diretamente relacionado ao imposto de renda (IR). A cada ano, as pessoas com um valor superior a um determinado nível de renda precisam declarar sua receita, além de pagar os impostos devidos ao governo.

No entanto, parte dessa renda deve ser tributada mensalmente. Um exemplo desse tributo é o desconto de IRRF feito diretamente na folha de pagamento do funcionário. .

Portanto, o governo não precisa esperar até o próximo ano, mas exige que o imposto de renda seja pago todos os meses. O Imposto de Renda Retido da Fonte deve ser calculado e retido pela fonte de recolhimento do imposto. Assim sendo, pode ser uma pessoa física (PF) ou jurídica (PJ) que paga outro PF ou PJ.

Qualquer pagamento entre uma pessoa física e uma pessoa jurídica pode resultar no pagamento de imposto na forma de imposto de renda retido na fonte (IRRF).

Os casos mais comuns de obrigações de retenção ocorrem no pagamento de trabalho remunerado, trabalho não remunerado, serviços entre pessoas jurídicas, receitas de aluguel e royalties e receitas de investimentos.

Portanto, serviços, salários, aluguéis e investimentos financeiros podem ser diretamente tributados na fonte. Obviamente, a retenção na fonte também depende do valor recebido pelo contribuinte.

Por exemplo, no trabalho formal remunerado, a empresa contratante é responsável pelo cálculo e pelo pagamento do imposto de renda mensal (se aplicável) referente ao salário do empregado.

Tanto é que o imposto de renda retido na fonte só se aplica a salários, por exemplo, a partir de um determinado salário mensal. Além disso, outras rendas, como seguro-desemprego, auxílio-doença, licença-maternidade, prêmios, remuneração, participação nos lucros, indenização por acidentes e pensões também podem estar sujeitas ao IRRF.

Imposto de Renda Retido na Fonte – O que é?

O Imposto de Renda Retido na Fonte (IRRF) é um desconto mensal justaposto pela Receita Federal sobre o salário do empregado. Isso acontece quando seus salários ultrapassam um teto estabelecido pelo próprio órgão.

O cálculo do IRRF inclui o desconto no salário concedido ao Instituto Nacional do Seguro Social (INSS) e o número de dependentes do empregado. Não houve reajuste em 2023 na tabela do IRRF para cada dependente (cônjuge, filhos, enteados) e ainda é descontado o valor de R$ 189,59 por mês.

Fica claro, portanto, que no cálculo do valor descontado, leva-se em consideração o valor bruto deduzido do INSS e dos dependentes que fornecerão o salário-base. Sobre esse resultado é calculada a alíquota correspondente ao IRRF, que determinará o valor a ser repassado à Receita Federal.

De quem deve ser descontado o IRRF?

Em relação ao desconto do IRRF, este deve constar da folha de pagamento dos empregados que trabalham em regime CLT e possuem salário superior a R$ 2259,20. Portanto, seu cálculo é de responsabilidade dos contratantes, e todas as regras de tributação devem ser observadas para evitar erros no cálculo.

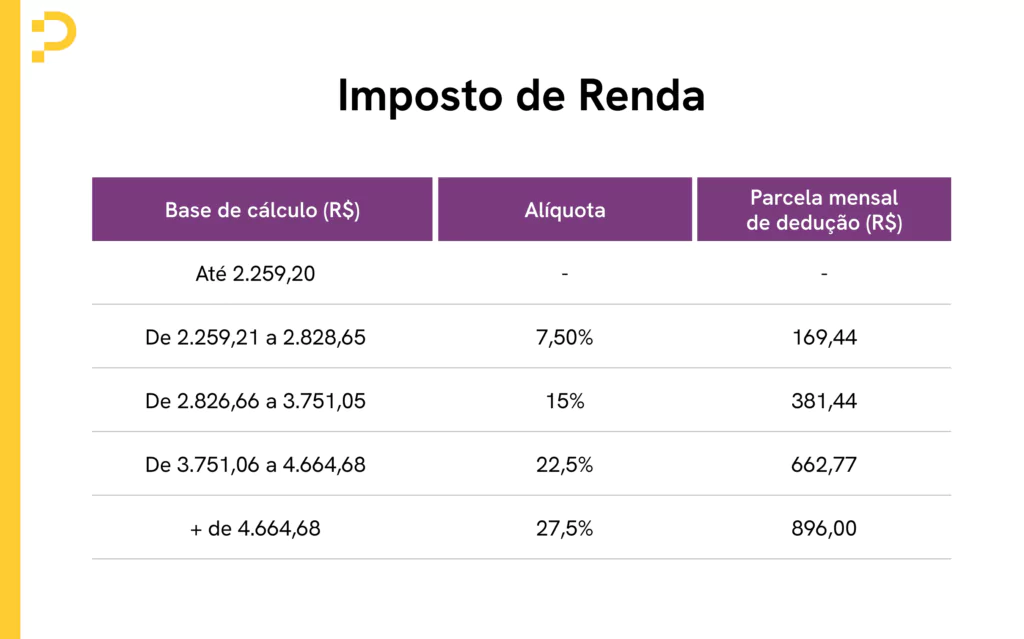

Como o cálculo é realizado

Para o cálculo do IRRF é necessário saber o salário bruto do empregado, que é calculado a partir da soma dos vencimentos.

A soma do vencimento é a base e a primeira etapa na determinação do valor do IRRF. Este termo aplica-se a todos os valores que incidem sobre o salário base do colaborador, em outras palavras, é preciso observar o valor que está constando na carteira de trabalho e acordado no contrato de trabalho do funcionário, acrescido de eventuais abatimentos ou valores adicionais indicados em seu comprovante de vencimento.

Com o valor do salário à sua disposição, o segundo passo é fazer o abatimento do INSS. Aqui, o desconto leva em consideração a taxa progressivamente, portanto, o valor do desconto é diferente. Mas há um teto de R$ 884,96 para o desconto do INSS.

Esse percentual é reajustado a cada ano e o INSS publica nova tabela. Após o cálculo do INSS, a empresa já possui a base de cálculo do IRRF.

Para fazer esse cálculo, observe os intervalos da tabela IRRF e veja em qual linha está o salário do funcionário. Em seguida, você só precisa calcular a taxa de salário e, em seguida, subtrair a parte para ser dedutível do imposto.

| Base de cálculo | Alíquota | Parcela mensal de dedução |

|---|---|---|

| Até R$ 2.259,20 | zero | zero |

| De R$ 2.259,21 a R$ 2.828,65 | 7,50% | R$ 169,44 |

| De 2.826,66 a R$ 3.751,05 | 15% | R$ 381,44 |

| De R$ 3.751,06 a R$ 4.664,68 | 22,5% | R$ 662,77 |

| + de R$ 4.664,68 | 27,5% | R$ 896,00 |

A partir de maio, a isenção do Imposto de Renda Federal será estendida para o equivalente a dois salários mínimos (R$ 2.640), porém, sua aplicação será limitada aos trabalhadores com menor renda. A faixa de isenção do IRPF foi reajustada em maio de 2023 para R$ 2.112, resultando em um aumento em comparação com ao valor anterior de R$ 1.903,98.

Exemplo de como fazer o cálculo

Salário base do empregado: R$ 3.00,00

Base de cálculo = R$ 3.000,00 – R$ 263,06 = R$ 2.736,94

Valor para a base de cálculo: R$ 2.736,94

Empregador isento da 1ª faixa = R$ 2.112,00

Cálculo a ser feito do IRRF: R$ 2.736,94 – R$ 1.903,98 (primeira faixa isenta) = R$ 624,94

Restante: R$ 624,94 (utiliza-se a alíquota de 7,5%, levando em conta o valor da base de cálculo – R$ 2.736,94)

Desconto do IRRF: R$624,94 x 7,5% = R$ 46,87

Desconto simplificado

O Governo instituiu em 2023 o desconto simplificado. No desconto simplificado, o contribuinte pode optar por uma declaração simplificada, que elimina todas as deduções legais (educação, saúde e outros).

Nesse cálculo é realizado um desconto de 20% sobre a renda tributável do contribuinte, considerando um limite de R$16.754,34.

Ela é vantajosa em algumas faixas salariais. A Receita Federal forneceu a tabela a seguir referente a algumas faixas salariais:

| Rendimento mensal | Desconto simplificado | Base de cálculo | IR máximo que contribuinte nesta faixa pagará |

| R$ 2.640,00 | R$ 564,80 | R$ 2.112,00 | R$ 0,00 |

| R$ 2.700,00 | R$ 564,80 | R$ 2.172,00 | R$ 4.50 |

| R$ 3.500,00 | R$ 564,80 | R$ 2.972,00 | R$ 75,40 |

| R$ 5.000,00 | RR$ 564,80 | R$ 4.472,00 | R$ 354,47 |

Exemplo de desconto simplificado

Total das deduções: Valor do INSS + IRRF (Desconto Simplificado)

263,06 (INSS) + 564,80 (Desconto Simplificado) = 917,86

3000 (salário bruto) – 917,86 (Total das deduções) = R$ 2.082,14 (Base para o cálculo)

R$ 2.082,14 (2º faixa de desconto do IRRF – 7,5%)

R$ 2.082,14 x 7,5% = R$ 156,16

165,67 – 156,16 parcela a deduzir tabela IRRF = R$ 8,91 (Valor do desconto de IRRF)

Conclusão

Ao longo deste artigo, nós explicamos o que é imposto de renda, quem deve realizar a declaração de ajuste anual, quando se declara e o que deve ser declarado, além de apresentar qual a obrigação das empresas e qual a relação entre IR e IRRF.

Entendemos, também, o que é imposto de renda retido da fonte. Portanto, é importante manter os documentos em ordem ao longo do ano para deduzir o máximo possível do imposto de renda e aumentar o valor da restituição.

Portanto, preste atenção na sua receita – também de aplicações financeiras – para se manter atualizado com o Leão. Por isso, neste texto explicamos passo a passo como sua empresa deve calcular esse imposto, bem como todas as questões que a afetam, para que não cometa erros e não sofra perdas financeiras.

Se você gostou deste texto, compartilhe nas redes sociais e continue sua visita em nosso blog.

![Imagem de [GUIA] Entenda como funciona o imposto de renda, quem deve declarar e outras regras](/local/wp-content/uploads/2021/12/imposto-de-renda.webp)

![img of [GUIA] Tudo sobre plano de carreira, para que serve, porque ter um, como fazer e quais as vantagens](/local/wp-content/uploads/2019/06/plano-de-carreira.webp)