A contribuição previdenciária é uma obrigação legal que sustenta o sistema previdenciário brasileiro, garantindo benefícios como aposentadoria, pensão por morte e auxílio-doença aos segurados do INSS.

Após a Reforma da Previdência de 2019, mudanças significativas nas alíquotas, regras de transição e tempo mínimo de contribuição tornaram ainda mais essencial o entendimento desse tema por parte dos empregadores.

Em 2024, a Justiça do Trabalho registrou um recorde de mais de 4 milhões de processos, o maior volume em 15 anos. Desse total, 3,6 milhões foram novas ações, representando um aumento de 16,1% em relação a 2023 [1].

Muitas dessas ações estão relacionadas a falhas no repasse das contribuições previdenciárias ao INSS, evidenciando a necessidade de atenção redobrada por parte dos empregadores

Se você ainda tem dúvidas sobre quem deve pagar, como calcular e o que mudou com a reforma, este artigo vai direto ao ponto. Entenda seus deveres legais, evite autuações e proteja sua empresa de processos trabalhistas.

- O que é contribuição previdenciária?

- O que diz a legislação sobre contribuição previdenciária?

- Quais as mudanças com a Reforma da Previdência?

- Quais os tipos de contribuições previdenciárias?

- Cálculo da contribuição previdenciária

- Quais as obrigações da empresa?

- Contribuição previdenciária na folha de pagamento

Acompanhe a matéria!

O que é contribuição previdenciária?

A contribuição previdenciária é entendida como um pagamento mensal, de natureza tributária, destinado aos gastos de Previdência Social.

Em outras palavras, a Previdência Social concede através do programa de seguro público, benefícios como pensão por morte, auxílio-reclusão, salário maternidade, auxílio-doença e aposentadoria. Entenda melhor!

A Previdência Social tem como objetivo auxiliar mensalmente um indivíduo e garantir que ele consiga o mínimo para se sustentar. Aliás, ela é considerada um dos pilares da Seguridade Social.

Porém, para que a Previdência funcione, ela institui um regime contributivo, no qual o trabalhador contribui financeiramente e tem seus direitos previdenciários garantidos. Ou seja, o recolhimento previdenciário torna-se obrigatório para que a pessoa possa usufruir dos benefícios.

Além disso, é estranho pensar numa aposentadoria sem nunca ter realizado uma contribuição, não acha? De onde vem esse dinheiro que a pessoa receberá no final da vida?

Em outras palavras, no sistema contributivo, você paga para ser coberto em algum momento pelo regime da Previdência Social. Porém, se você tem dúvidas sobre isso, confira a seguir para que serve e como funciona a contribuição previdenciária. Saiba também o que mudou após a Reforma Previdenciária.

Para que serve e como funciona?

A contribuição previdenciária serve para assegurar os direitos previdenciários dos trabalhadores. Ela concede diversos direitos ao colaborador, através de programas que dão assistência ao colaborador quando ele precisa se afastar da empresa.

Então, se você possui uma empresa, já sabe que precisa lidar com tarefas burocráticas como fechar a folha de ponto, emitir holerites e calcular horas extras. Mas também precisa cumprir algumas obrigações trabalhistas e previdenciárias após a contratação de um novo colaborador. Ou seja, realizar o repasse da contribuição para o INSS é apenas uma das várias obrigações do Departamento Pessoal de uma empresa.

Sendo assim, é dever do empregador realizar o cálculo e recolhimento das obrigações trabalhistas dos colaboradores que estão registrados na folha de pagamento. Ou seja, todos os empregadores devem realizar o recolhimento mensal ou anual do seu trabalhador. E quando há atraso, multas e sanções podem ser aplicadas e prejudicar o setor financeiro.

E certamente, ninguém deseja estar inadimplente ou receber processos trabalhistas de ex-funcionários que se sentiram lesados de alguma forma, não é mesmo?

Então, no caso dos trabalhadores com carteira assinada, a contribuição é feita diretamente na folha de pagamento. Ademais, o responsável por conceder esse benefício e realizar o recolhimento é o INSS (Instituto Nacional do Seguro Social). Esse é um órgão do governo criado para garantir o bem-estar social dos cidadãos e proteger os direitos individuais.

Mas no caso dos trabalhadores MEI, a contribuição é feita através do pagamento de um boleto mensal. Dessa forma, para ter acesso aos programas, o segurado deve realizar uma contribuição mensal por meio do DAS. Essa é uma taxa obrigatória para quem é Microempreendedor Individual, ou seja, pessoas que trabalham de forma autônoma.

O que diz a legislação sobre contribuição previdenciária?

Segundo o Art.1º da Lei 8.213, que dispõe sobre a finalidade e princípios básicos da previdência social:

“A Previdência Social, mediante contribuição, tem por fim assegurar aos seus beneficiários meios indispensáveis de manutenção, por motivo de incapacidade, desemprego involuntário, idade avançada, tempo de serviço, encargos familiares e prisão ou morte daqueles de quem dependiam economicamente”.

Além disso, a Previdência Social obedecerá às seguintes diretrizes e princípios:

“a) universalidade de participação nos planos previdenciários, mediante contribuição;

b) valor da renda mensal dos benefícios, substitutos do salário-de-contribuição ou do rendimento do trabalho do segurado, não inferior ao do salário mínimo;

c) cálculo dos benefícios considerando-se os salários-de-contribuição, corrigidos monetariamente;

d) preservação do valor real dos benefícios;

e) previdência complementar facultativa, custeada por contribuição adicional.”

Ou seja, a legislação traz informações sobre a Previdência Social, sobretudo as obrigações do empregador e quem tem direito aos benefícios.

Quais as mudanças com a Reforma da Previdência?

Com a promulgação da nova reforma da previdência em novembro de 2019, novas regras para a aposentadoria foram estabelecidas. Vale dizer que o novo texto não mudou as diretrizes para quem já estava aposentado ou com requisitos preenchidos para se aposentar.

Porém, durante a transição, houveram algumas mudanças, como:

- Fixação da idade mínima para a aposentadoria, que seria de 62 anos para as mulheres e 65 para os homens;

- Tempo mínimo de contribuição no setor privado, de 15 anos para mulheres e 20 para homens;

- O valor da aposentadoria para servidores e setor privado tem seu cálculo baseado na média do histórico das contribuições realizadas pelo colaborador;

- Regras de transição para trabalhadores ativos do setor privado e setor público;

- O valor descontado do salário, ou seja, a contribuição é diretamente proporcional ao valor que a pessoa ganha;

Agora que você já sabe o que mudou com a Reforma da Previdência, confira a seguir os tipos de contribuição previdenciária.

Quais os tipos de contribuições previdenciárias?

Existem dois tipos de contribuições previdenciárias: a obrigatória e a facultativa. A diferença entre elas é a realização ou não da atividade remunerada. Vamos explicar sobre cada uma dessas categorias.

Contribuição individual

Na contribuição individual, ou obrigatória, o contribuinte tem a obrigação de realizar o pagamento do INSS sobre a sua remuneração mensal. Ou seja, ele atua numa atividade remunerada e é obrigado a pagar ao INSS.

Vale lembrar que o valor da contribuição obrigatória varia conforme a remuneração, respeitando os limites mínimos e máximos estipulados pela Previdência. O teto do INSS define o valor máximo sobre o qual o contribuinte deve pagar, impactando diretamente quem possui rendimentos mais altos.

Contribuição facultativa

Enquanto isso, na contribuição facultativa, o contribuinte é aquele que não realiza atividade remunerada, mas deseja recolher e ter a proteção da Previdência Social. Ele não é obrigado a recolher o INSS, mas pode preservar os seus direitos previdenciários no que tange a pensões, aposentadorias e auxílio-doença.

Vale salientar que se o trabalhador realizar a contribuição previdenciária na categoria errada, poderá perder direitos. Além disso, é importante que o trabalhador tenha um cuidado especial com a regularidade das contribuições previdenciárias.

Cálculo da contribuição previdenciária

O cálculo da contribuição previdenciária é simples de ser feito e ajuda a saber se o funcionário tem direito a aposentadoria. Além disso, se ele for feito de forma errada pelo INSS, há chances de que o benefício do funcionário seja negado.

Por isso, é importante que a pessoa olhe o seu CNIS para saber quanto tempo de contribuição ela possui e quanto falta para se aposentar.

O que compõe o cálculo?

A base da contribuição previdenciária cálculo deve levar em consideração a Remuneração da pessoa X a % da alíquota da atividade do trabalhador. Por exemplo, R$ 1.000 x 18% = R$ 180. No entanto, para realizar esse cálculo corretamente, é necessário saber o valor das alíquotas de cada categoria de contribuinte.

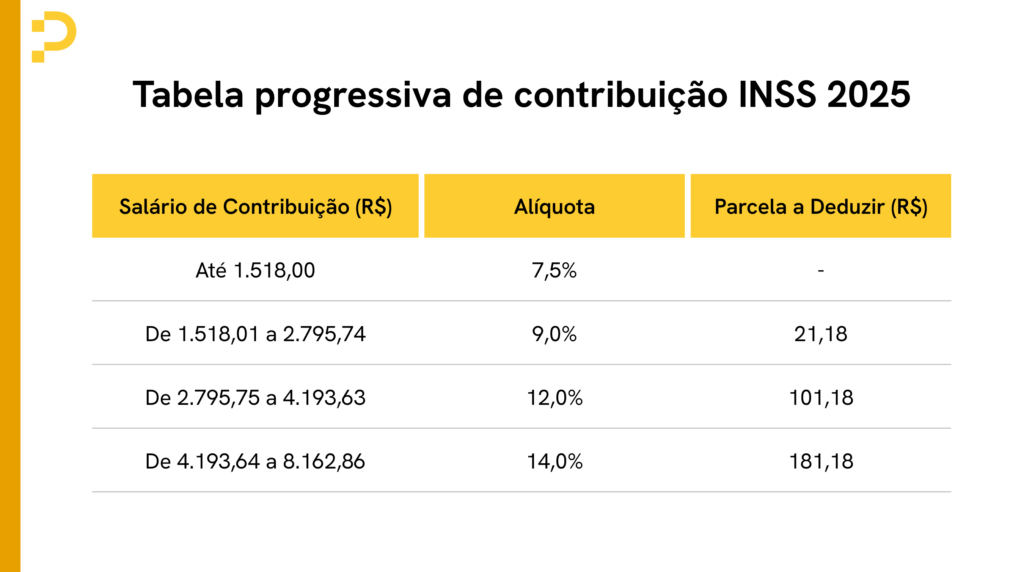

Para você entender melhor, vamos falar sobre as espécies de segurados e suas correspondentes alíquotas e dar um exemplo baseado nas alíquotas da tabela 2025. Vale dizer que as alíquotas são porcentagens que incidem sobre a remuneração mensal indicada. Ou seja, o resultado vai implicar no montante devido ao INSS, como por exemplo.

- Empregados domésticos com carteira assinada ou vínculo empregatício – o que vai determinar as alíquotas é a faixa salarial:

Exemplo de cálculo: Salário de R$ 1.900,00

- Faixa 1 (7,5%): R$1.518,00 × 7,5%= R$113,85

- Faixa 2 (9%): R$1.900,00 X 9% = R$171,00 – R$21,18 (parcela a deduzir da alíquota) = 149,82

Outras espécies de segurados

- Contribuinte facultativo ou individual: 20%

- Contribuinte facultativo ou individual no plano simplificado: 11%

- Trabalhador avulso – 7,5; 9; 12 ou 14%

- Segurado Facultativo e MEI: 5%

- Pequeno produtor rural ou Segurado especial: 1,2% da receita bruta + 0,1%

Quem são os contribuintes?

Contribuintes são aqueles trabalhadores que exercem alguma atividade remunerada e que recolhem a contribuição previdenciária. Esse sujeito passivo pode ser uma pessoa física ou jurídica, que está obrigado ao pagamento do tributo.

Segundo o art. 121 do CTN, o sujeito passivo da contribuição é um:

I – contribuinte, quando tenha relação pessoal e direta com a situação que constitua o respectivo fato gerador;

II – responsável, quando, sem revestir a condição de contribuinte, sua obrigação decorra de disposição expressa de lei.

Já o “sujeito passivo da obrigação acessória é a pessoa obrigada às prestações que constituam o seu objeto”. Art. 122.

Como é feito o recolhimento da contribuição?

Para os que trabalham de carteira assinada, a contribuição ao INSS é realizada pela própria empresa. Ou seja, o desconto é feito diretamente na folha de pagamento do funcionário. Vale frisar mais uma vez que essa é uma obrigação da empresa.

Porém, existem alguns casos em que a responsabilidade pelo recolhimento deve ser do próprio trabalhador. Por exemplo, um estudante, trabalhador autônomo, diarista ou empresário pode realizar a contribuição por conta própria.

Vale salientar que às vezes o trabalhador responsável pelo próprio recolhimento pode esquecer desse compromisso e atrasar a contribuição. Contudo, ele só percebe essa falha quando precisa demandar algum benefícios previdenciários e não consegue.

Nessas situações, o pagamento dos boletos atrasados pode ser feito, mas, ficará faltando o tempo de carência. Por isso, é fundamental pagar a contribuição previdenciária em dias.

Quais as obrigações da empresa?

As empresas possuem obrigações trabalhistas e previdenciárias, de acordo com a folha de pagamento dos seus colaboradores. Aliás, como já falamos, programar férias, fechar salários e horas extras são apenas alguns exemplos que fazem parte do dia a dia do RH.

Outrossim, as organizações também precisam prestar contas ao governo sobre cada profissional contratado. Isso garante a essas pessoas direitos como férias remuneradas, seguro-desemprego, verbas rescisórias, aposentadoria, etc.

Ademais, as contribuições garantem que as empresas estão atuando em conformidade com as leis. Ou seja, cada local é obrigado a enviar informações corretas ao Fisco e cumprir as obrigações previdenciárias para evitar prejuízos financeiros causados por processos judiciais.

As obrigações trabalhistas e previdenciárias de uma organização são:

- Pagamento do salário;

- Vale-Transporte;

- Recolhimento e repasse para o INSS (Previdência Social);

- Recolhimento do FGTS;

- Prestação de informações ao eSocial;

- Recolhimento e repasse do imposto retido na fonte (IRRF);

- Prestação de informações ao Caged.

E quanto às obrigações do trabalhador? Veja a seguir.

E do colaborador?

Caso o trabalhador atue dentro de um vínculo empregatício, ou seja, em regime CLT, ele deve fiscalizar e sempre que possível conferir se as contribuições estão sendo feitas mensalmente. Porém, vale salientar mais uma vez que é obrigação da empresa realizar o recolhimento das contribuições.

Quem não precisa contribuir?

A Constituição Federal não inclui a participação de aposentados e pensionistas na lista de contribuintes financeiros. Mas, caso esse grupo de pessoas esteja no exercício da atividade remunerada, deverá continuar contribuindo, independente da pensão ou da aposentadoria.

Contribuição previdenciária na folha de pagamento

Como visto, as contribuições previdenciárias no Brasil são realizadas pelas empresas diretamente na folha de pagamento. No entanto, esse tipo de cobrança tributária é criticada, quando comparada com outros países. Isso porque pode causar um incentivo ao emprego informal, visto que a carga tributária sobre ela é alta.

Conclusão

Todo trabalhador que está em atividade remunerada tem obrigação de realizar a contribuição junto ao INSS. Da mesma maneira, os empregadores também devem estar regularizados com o governo e fazer a contribuição previdenciária patronal.

Por esse motivo, invista numa consultoria jurídica ou na terceirização de advogados em causas trabalhistas. Tire todas as suas dúvidas sobre contribuição previdenciária para que você possa se munir de informações e evitar conflitos que possam prejudicar o seu negócio.

Além disso, utilizar tecnologias que garantam a segurança no processamento dos dados dos colaboradores pode ser uma grande vantagem para as empresas. Por esse motivo, conheça o Sistema de Registro de Ponto da PontoTel. Sem dúvidas, você trará mais agilidade à sua gestão de pessoas.

Gostou do texto? Então leia nosso artigo sobre como calcular o tempo de serviço de um trabalhador na sua empresa. Aliás, navegue pelo blog do PontoTel e confira outros conteúdos imperdíveis!