Com certeza você já ouviu falar sobre salário bruto e líquido na sua vida profissional, porém, muitas pessoas ainda se confundem, até mesmo os RHs, quando o termo utilizado é “salário base”. Afinal, o que ele é, para que serve e como funciona?

O salário base nada mais é do que o famoso salário bruto, que é o valor fixo que a empresa define em contrato ao efetuar uma admissão. Esse valor serve de base para que a organização ao fim de cada mês realize as deduções trabalhistas previstas em lei.

Como, por exemplo, descontos do INSS (Instituto Nacional do Seguro Social) e IRRF (Imposto de Renda de Retido na Fonte). Quer conhecer mais a fundo o tema? Este artigo vai tratar sobre:

- O que é salário base?

- O que diz a lei sobre salário base?

- O que compõe o salário base?

- Quais são os principais tipos de salários?

- Principais dúvidas sobre salário base

Boa leitura!

O que é salário base?

Salário base é um valor fixo definido em contrato, mediante o acordo entre colaborador e empresa. Em outras palavras, é o salário fixo no qual o empregado tem direito, enquanto o seu contrato de trabalho estiver vigente.

O salário base também é conhecido como salário bruto, e o seu valor não considera descontos, adicionais ou qualquer variável e serve, como o próprio nome diz, como base para todos os cálculos trabalhistas. Ele é descrito pelo dicionário como:

1. Valor de retribuição a um trabalhador sem aplicação de descontos ou de retribuições adicionais.

2. Remuneração mínima dentro de uma categoria laboral.

O que diz a lei sobre salário base?

O salário base em si não é citado especificamente pela lei da CLT. Contudo, sabendo que ele está relacionado às leis trabalhistas de quem trabalha neste regime, com contrato assinado, deve seguir todas as normas trabalhistas instituídas pela legislação.

Isso quer dizer que todos os descontos, sejam eles obrigatórios ou facultativos, previstos na lei, devem tomar o salário base como referência.

Posto que, é a partir dele que a empresa realizará todos os descontos necessários para chegar ao salário líquido, que é o valor final que o colaborador terá direito a receber, conforme alinhamento feito com a empresa ao longo da negociação no processo seletivo.

Sem contar que, o artigo 29 da CLT prevê que a empresa tem por obrigação informar o valor do salário base na carteira de trabalho do funcionário, conforme texto abaixo:

“Art 29 – O empregador terá o prazo de 5 (cinco) dias úteis para anotar na CTPS, em relação aos trabalhadores que admitir, a data de admissão, a remuneração e as condições especiais, se houver, facultada a adoção de sistema manual, mecânico ou eletrônico, conforme instruções a serem expedidas pelo Ministério da Economia. (Redação dada pela Lei nº 13.874, de 2019)

Ao citar remuneração é possível interpretar como sendo o salário base, já que esse valor deve constar na carteira de trabalho do empregado.

Como funciona e para que serve o salário base?

O salário base funciona como um pagamento recorrente e fixo realizado pelas empresas aos empregados. O pagamento e o valor são definidos em contrato assinado por ambas as partes.

Como é fixo, o valor do salário base independe da produtividade e dos resultados que o colaborador irá entregar ao longo do mês, sendo que o seu pagamento depende apenas da presença do profissional na empresa.

O salário base serve de referência para que a empresa realize o cálculo de todos os descontos obrigatórios nos vencimentos de quem trabalha no regime CLT, como INSS e IRRF.

Além disso, a remuneração fixa facilita o planejamento financeiro da empresa em alguns casos.

Posto que, pode-se, com base nesse salário base, criar-se uma padronização salarial e de cargos, facilitando inclusive a retenção de talentos e eliminando possíveis injustiças dentro da empresa.

O que compõe o salário base?

O salário base é composto por uma verba fixa que normalmente é definida por um piso salarial da categoria. Esse valor que compõe o salário base de cada categoria é advindo de uma lei estadual ou municipal ou por meio de convenções ou acordos coletivos.

Como o salário base é fixo a quantia a que o colaborador tem direito é invariável. Isso quer dizer que, a composição do salário base, ou o seu valor, é o mesmo todos os meses, previamente definido em contrato. Ele só muda quando é feito algum reajuste ou redução salarial por parte do empregador.

Como calcular o salário base?

Para o empregador ter conhecimento sobre o salário base de determinado cargo ele precisa consultar o sindicato dos trabalhadores da categoria e se aprofundar sobre os acordos coletivos e convenções que permearam essa definição.

Dependendo da categoria, o valor do salário base usará como referência alguma lei estadual ou municipal. Até por isso, é importante que o profissional do setor de RH, que está a frente desse processo, tenha conhecimento dos trâmites para essa definição salarial.

Outro ponto importante é a consulta ao mercado e a empresas que oferecem o mesmo serviço, já que assim é possível abrir concorrência oferecendo um salário compatível.

Contudo, se formos considerar o salário líquido, com a base de cálculo do salário base, aí sim teremos uma composição que leva em conta adicionais e descontos. Entre os descontos para o cálculo salarial, tendo o salário base como referência, podemos destacar:

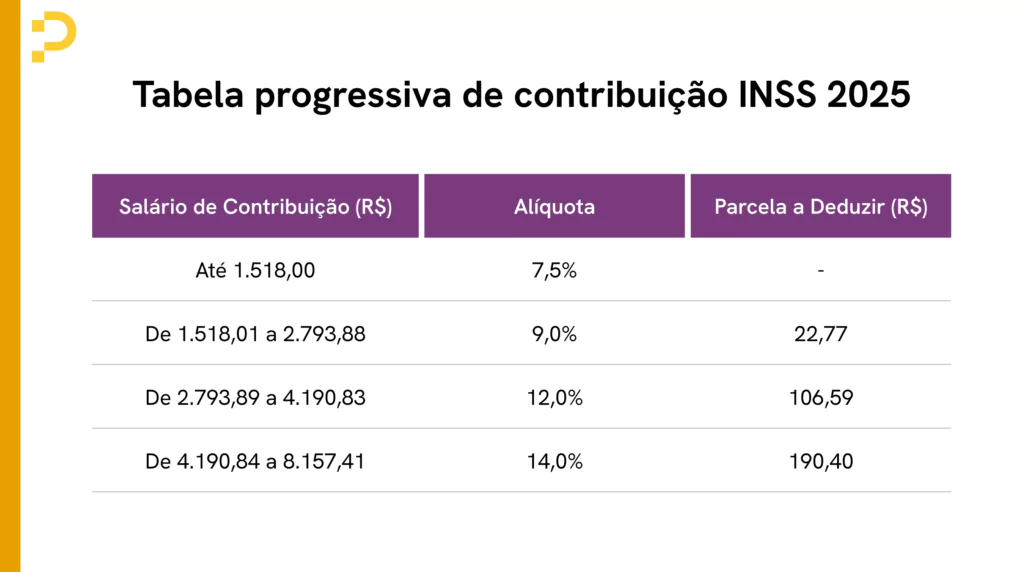

INSS

O INSS considera o salário bruto do trabalhador e incide sobre a alíquota baseada na remuneração mensal do profissional. Lembrando que é importante considerar o cálculo progressivo, dependendo da faixa salarial, com base nos valores da tabela abaixo.

| Salário de Contribuição (R$) | Alíquota (%) | Parcela a Deduzir (R$) |

| Até R$ 1.518,00 | 7,5% | – |

| De R$ 1.518,01 a R$ 2.793,88 | 9,0% | R$ 22,77 |

| De R$ 2.793,89 a R$ 4.190,83 | 12,0% | R$ 106,59 |

| De R$ 4.190,84 a R$ 8.157,41 | 14,0% | R$ 190,40 |

Exemplo:

Na faixa de valor do exemplo, em um salário base de R$ 3.000,00, a conta é em cima do desconto progressivo. Sendo assim, considera-se a alíquota de cada faixa, em relação a parcela do salário, e ao final é realizada a soma de cada parcela.

O cálculo a se fazer nesse caso é o seguinte.

Salário base: R$ 3.000,00

Faixa do salário base: R$ 3.000,00 x 12% = 360- 106,59

Desconto do INSS: R$ 253,41

IRRF

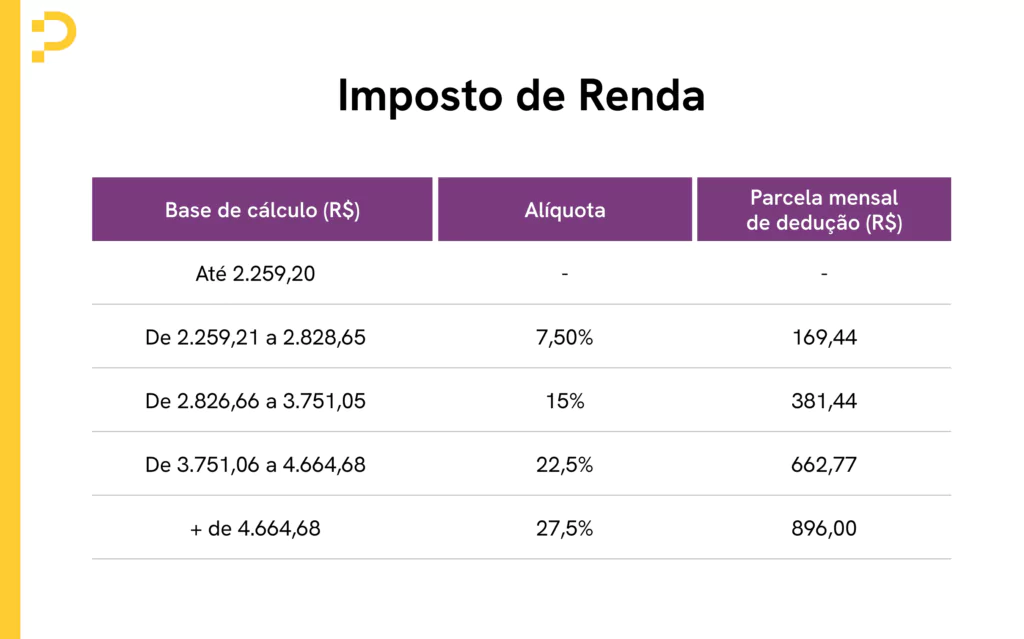

Após o desconto do INSS, a empresa precisa calcular o desconto do IRRF, para isso, é preciso considerar a Tabela do Imposto de Renda 2025 para fazer o cálculo desse imposto.

Agora que você já sabe que o desconto do INSS será de R$ 258,81, deve pegar como base o restante do salário que é R$ 2.741,19. Então, o cálculo do IRRF na dedução legal será o seguinte:

Salário base: R$ 3000,00

Salário base de cálculo = Salário Bruto – Desconto INSS | (R$ 3.000,00 – R$ 258,81) = R$ 2.741,19

Base de cálculo – R$ 2.741,19

Valor de isenção da 1ª faixa = R$ 2.112,00

Cálculo IRRF – R$ 2.741,19 (Salário base) – R$ 2.112,00 (primeira faixa isenta) = R$ 629,19

Restante: R$ 629,19 (Aplica-se a alíquota de 7,5%, considerando o valor de R$ 2.741,19)

Total de desconto do IRRF: R$ 629,19 x 7,5% = R$ 47,19

Se for descontado tanto o IRRF (R$ 47,19) como o INSS (R$ 258,81), o salário líquido de quem ganha R$ 3000,00 seria de R$ 2.694,00.

Desconto simplificado

Em 2023 foi instituído pelo Governo o chamado desconto simplificado. Nessa modalidade o contribuinte tem o direito de optar por uma declaração simplificada, sem que haja todas as deduções legais (educação, saúde e outros).

Pela lei será feito um desconto de 20% sobre a renda tributável do contribuinte, em que há uma substituição de todas as deduções legais, considerando um limite de até R$16.754,34.

Ela é vantajosa em algumas faixas salariais. Confira a Receita Federal forneceu a seguinte tabela referente a algumas faixas salariais:

| Rendimento mensal | Desconto simplificado | Base de cálculo | IR máximo que contribuinte nesta faixa pagará |

| R$ 2.640,00 | R$ 528,00 | R$ 2.112,00 | R$ 0,00 |

| R$ 2.700,00 | R$ 528,00 | R$ 2.172,00 | R$ 4.50 |

| R$ 3.500,00 | R$ 528,00 | R$ 2.972,00 | R$ 75,40 |

| R$ 5.000,00 | R$ 528,00 | R$ 4.472,00 | R$ 354,47 |

Exemplo de desconto simplificado

Total das deduções: Valor do INSS + IRRF (Desconto Simplificado)

258,81 (INSS) + 528 (Desconto Simplificado) = 786,81

3000 (salário bruto) – 786,81 (Total das deduções) = R$ 2.213,19 (Base para o cálculo)

R$ 2.213,19 (2º faixa de desconto do IRRF – 7,5%)

R$ 2.213,19 x 7,5% = 165,98

165,98 – 158,40 parcela a deduzir tabela IRRF = R$ 7,58 (Valor do desconto de IRRF)

Faltas e atrasos

A empresa tem o direito de descontar do salário do colaborador qualquer atraso ou falta, caso o profissional não tenha uma justificativa pela sua ausência.

Lembrando que é necessário consultar os motivos, com base no artigo 473, em que o empregado pode se ausentar sem sofrer prejuízos de salário. Caso a falta seja injustificada ou até mesmo o atraso, pode haver desconto.

É importante, no entanto, que haja bom senso de ambas as partes nesse caso, para que a relação trabalhista e o engajamento do colaborador com a empresa não sejam afetados. Confira abaixo um exemplo de desconto em caso de falta e atraso:

Exemplo de cálculo do atraso

Salário base: R$ 3000,00

Jornada de trabalho: 44 horas semanais – 220 mensais

Horas de atraso no mês: 4h

Valor do salário-hora: R$ 3000,00 / 220 = 13,63

Valor a ser descontado: R$ 13,63 (valor do salário-hora) x 4 (horas de atraso) = R$ 54,52

Exemplo de cálculo da falta

Nas faltas injustificadas a que se considerar também o Descanso Semanal Remunerado (DSR), conforme abaixo:

Salário base: R$ 3000,00

Salário de 1 dia de trabalho: R$3.000/ 30 dias = R$ 100

Desconto por 1 dia de falta: R$ 100

DSR: Mesmo desconto de 1 dia de trabalho = R$ 100

Total a ser descontado: R$ 100,00 (Valor da falta) + R$ 100 (DSR) = R$ 200

Contribuições sindicais

O desconto referente às contribuições sindicais só podem ser realizadas com autorização expressa do funcionário, devido a uma mudança na lei, em função da reforma trabalhista, como explica o artigo 579 da CLT.

Art. 579. O desconto da contribuição sindical está condicionado à autorização prévia e expressa dos que participarem de uma determinada categoria econômica ou profissional, ou de uma profissão liberal, em favor do sindicato representativo da mesma categoria ou profissão ou, inexistindo este, na conformidade do disposto no art. 591 desta Consolidação. (Redação dada pela Lei nº 13.467, de 2017)

Quais são os principais tipos de salários?

O tipo de salário é fator fundamental numa contratação. Ao efetuar uma admissão ao longo do processo seletivo os empregadores têm por obrigação informar o profissional sobre como ele será remunerado.

Abaixo você confere alguns dos principais tipos de salários.

Salário direto

Salário direto é o mesmo que salário fixo. Ou seja, é um valor pré-determinado e certo que o colaborador tem direito a receber, independentemente de seu desempenho. Esse é o valor definido em contrato no momento da contratação.

Salário indireto

O salário indireto representa o conjunto de benefícios que irá compor a remuneração mensal do colaborador. Isto é, tudo aquilo que a empresa oferece a parte do salário do empregado. Como: vale refeição ou alimentação, plano de saúde ou odontológico, auxílio creche, plano de previdência e outros.

Salário líquido

O salário líquido é aquele valor que o colaborador receberá todo mês. Ele é o resultado do salário bruto com todos os descontos trabalhistas aplicados como IRRF e INSS, além do desconto de faltas, atrasos ou contribuições sindicais.

Principais dúvidas sobre salário base

Agora que você já sabe o que é salário base, confira abaixo algumas das principais dúvidas sobre esse tema.

O imposto de renda é descontado do salário base ou líquido?

O imposto de renda considera o salário base e o desconto é realizado em cima desse valor bruto. Pois, o salário líquido é o valor final que o colaborador receberá, após os descontos terem sido realizados.

A alíquota de desconto sobre o salário base tem como referência a tabela da Receita Federal que considera os ganhos anuais do trabalhador como referência para as alíquotas e parcelas a descontar no ano.

Exemplo: Se uma pessoa tem o salário base de R$ 3000,00 por mês, ela entrará na terceira faixa com R$ 36.000,00 de rendimento tributável. No total ele terá um desconto de imposto de renda de R$ 3.156,72 anual ou R$ 263,06 mensal.

Qual a diferença entre salário base e líquido?

O salário base é aquele valor que o empregador informa ao seu novo empregado no momento da contratação e que consta na carteira de trabalho.

Como dito anteriormente, o salário base é o valor fixo e que serve de base para o cálculo mensal que define quanto o colaborador tem direito a receber.

Já o salário líquido é o valor final que o empregado receberá da empresa. Uma vez que, é nele que são inseridas todas as deduções trabalhistas como imposto de renda, INSS, além de descontos como faltas, atrasos e etc.

Apesar de suas diferenças, o cálculo de salário líquido é derivado do salário base, isto é, depende dele para existir.

Como saber o valor do salário base?

O salário base, além de ser informado ao colaborador pela empresa, ao longo do processo seletivo, pode ser consultado pelo empregado nas anotações da carteira de trabalho. Afinal, é o valor do salário base (salário bruto), que a empresa irá anotar neste documento.

O empregador tem até 5 dias úteis após a contratação para assinar a carteira e realizar as anotações trabalhistas necessárias no documento, como o valor do salário base, conforme o artigo 29 da lei da CLT.

Qual o salário base em 2025?

Não existe um salário base 2025 fixo para todos os profissionais, o que deve se levar em conta para descobrir esse valor é encontrar o piso salarial da categoria, que pode variar entre estado e município.

Normalmente esse valor leva em conta os acordos coletivos e convenções, realizados pelo sindicato dos trabalhadores da categoria profissional em questão.

Podem existir também leis, federais ou estaduais, que definem o piso salarial da profissão. Como o salário dos professores da rede pública, que tem um piso salarial definido por lei.

Pelo site Salário é possível consultar o piso salarial de 2025, com base em dados do Ministério da Economia (antigo MTE – Ministério do Trabalho) e do sistema CAGED, de algumas das principais profissões do país.

Se você não encontrar sua profissão na lista o ideal é buscar essa informação via sindicato, conselho (federal ou regional), federação ou se informar se o piso salarial da sua categoria não é definido por lei estadual ou federal.

Obs: É importante ressaltar que muitos sindicatos se baseiam no valor do salário-mínimo para definir o piso da categoria, que atualmente está em R$ 1.518,00, reajuste de 7,5%, realizado em janeiro de 2025.

Conclusão

Ter conhecimento sobre o funcionamento do salário dos colaboradores e, a diferença entre o salário base e o salário líquido, é essencial para a construção de uma folha de pagamento correta.

Isso porque, qualquer erro neste sentido, principalmente nos cálculos, pode gerar multas e até mesmo processos trabalhistas. E não só isso, ter em mãos os valores do salário base e líquido contribuem para que a empresa faça uma gestão financeira assertiva.

Uma vez que, ela saberá exatamente quanto está gastando, quanto pode gastar a mais e até mesmo é um apoio para realizar cortes.

Além disso, a transparência em informar os colaboradores em relação ao valor do salário base e também sobre os descontos que ele sofre na folha de pagamento é uma obrigação da empresa para com seus empregados.

Pois, ele precisa saber exatamente o valor bruto do seu salário, descontos e o total que irá receber todos os meses.

Confira outros artigos sobre RH e gestão empresarial no blog Pontotel.