Todo final de mês, a principal missão do DP é calcular o salário dos colaboradores da empresa. Ainda assim, com tantas formas de calcular esses valores, pode acontecer confusão, portanto, a pergunta fundamental a se fazer é: você sabe calcular salário corretamente?

São muitas as variantes que podem alterar o valor final de um salário, como descontos, atrasos, horas extras, salário família, dentre outras questões que devem ser consideradas na hora da realização do cálculo.

Outro ponto a se observar, é a diferenciação do salário bruto e líquido, que às vezes precisa ser explicado para o colaborador por ele desconhecer os descontos que podem constar em seu holerite.

Para que você conheça mais a fundo as questões que envolvem o cálculo salarial e suas variações, este artigo reunirá os seguintes assuntos:

- Como é feito o cálculo de um salário?

- Qual a diferença entre salário bruto e líquido?

- Quais os descontos salariais previstos em lei?

- Quais os adicionais de salário garantidos por lei?

- Tipos de cálculo de salário

- Como facilitar o cálculo de salário?

Boa leitura!

Como é feito o cálculo de um salário?

Para calcular o salário é preciso saber quantos dias o funcionário trabalhou, se houveram atrasos, somar as horas extras, descontar as contribuições obrigatórias, entre outros procedimentos que influenciam para que o resultado esteja correto.

Para iniciar o cálculo, é necessário saber o valor bruto do salário do colaborador. Este valor é definido no momento de sua contratação.

Após isso, é importante saber quais são os descontos obrigatórios, e também identificar possíveis variações salariais, como pagamentos proporcionais, jornadas reduzidas, 13º salário, horas noturnas, dentre outras.

Depois de subtrair os descontos do salário líquido, é necessário também identificar quais benefícios serão pagos ao funcionário no mês, daí é só pegar o resultado da subtração do salário líquido menos os descontos, e somar com os benefícios.

Vamos explicar o passo a passo desse cálculo ao longo dos próximos tópicos.

O que compõe o salário do colaborador?

O salário do colaborador é composto do salário fixo contratual, menos os descontos (obrigatórios ou não), mais os adicionais. Podendo ser somado ao salário: comissões, premiações em dinheiro, gratificações, e demais benefícios em geral.

Qual a diferença entre salário bruto e líquido?

Salário bruto, também chamado de salário base, é a remuneração combinada em contrato com o colaborador, para ser paga mensalmente, sem considerar todos os descontos obrigatórios, como o INSS (Instituto Nacional do Seguro Social) e o Imposto de Renda, entre outros descontos não obrigatórios.

Já o salário líquido, ou valor líquido, como também pode ser chamado, diz respeito à soma dos vencimentos do trabalhador menos todos os descontos de salário obrigatórios ou não.

Se formos considerar o valor cheio registrado em carteira, sempre estaremos avaliando o valor bruto, porém, o valor que de fato um funcionário recebe em conta é o valor líquido.

Quais os descontos salariais previstos por lei?

Os descontos obrigatórios previstos em lei que incidem sobre o salário bruto e também sobre outros vencimentos, como gratificação por função e hora extra, são dois, sendo eles o INSS e o IRRF.

- INSS

O Instituto Nacional do Seguro Social (INSS), é um desconto aplicado sobre o salário bruto, a fim de garantir direitos ligados ao Regime Geral da Previdência Social (RGPS). Essa obrigatoriedade está prevista no artigo 201 da Constituição Federal, que diz:

“Art. 201. A previdência social será organizada sob a forma de regime geral, de caráter contributivo e de filiação obrigatória, observados critérios que preservem o equilíbrio financeiro e atuarial…”

Essa lei é o que assegura ao trabalhador benefícios como pensão por morte, aposentadoria e auxílio-doença.

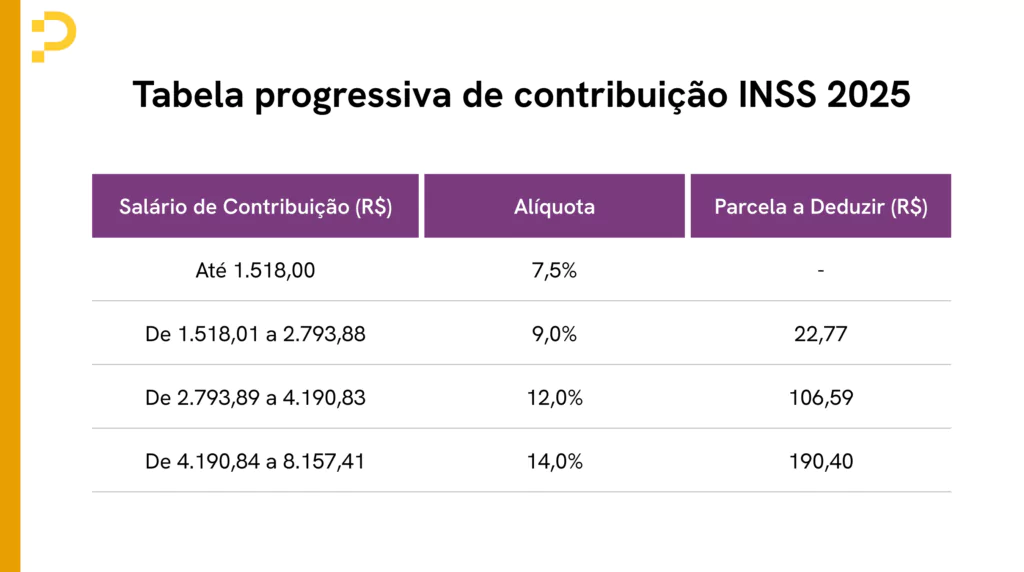

Sobre essa contribuição, é importante salientar que o valor descontado varia de acordo com o salário bruto de cada colaborador. Veja as variações de alíquotas de 2025 na tabela:

| Salário de Contribuição (R$) | Alíquota (%) | Parcela a Deduzir (R$) |

| Até R$ 1.518,00 | 7,5% | – |

| De R$ 1.518,01 a R$ 2.793,88 | 9,0% | R$ 22,77 |

| De R$ 2.793,89 a R$ 4.190,83 | 12,0% | R$ 106,59 |

| De R$ 4.190,84 a R$ 8.157,41 | 14,0% | R$ 190,40 |

Exemplificando o cálculo: Um funcionário com salário de R $3.300, tem um salário que se encaixa na alíquota de desconto de 12%. O cálculo fica da seguinte forma:

Salário Bruto: R$ 3.300,00

Faixa do salário base: Salário do colaborar x Alíquota

R$ 3.300 x 12% = R$ 396

Resultado – Parcela a ser deduzida

R$ 336 – 106,59 = 289,41

Desconto do INSS: R$ 289,41

- IRRF

O desconto do Imposto de Renda de Retido na Fonte (IRRF), também é obrigatório e previsto no artigo 3º da lei de nº 8.134:

“Art. 3° O Imposto de Renda na Fonte, de que tratam os arts. 7° e 12 da Lei n° 7.713, de 22 de dezembro de 1988, incidirá sobre os valores efetivamente pagos no mês.”

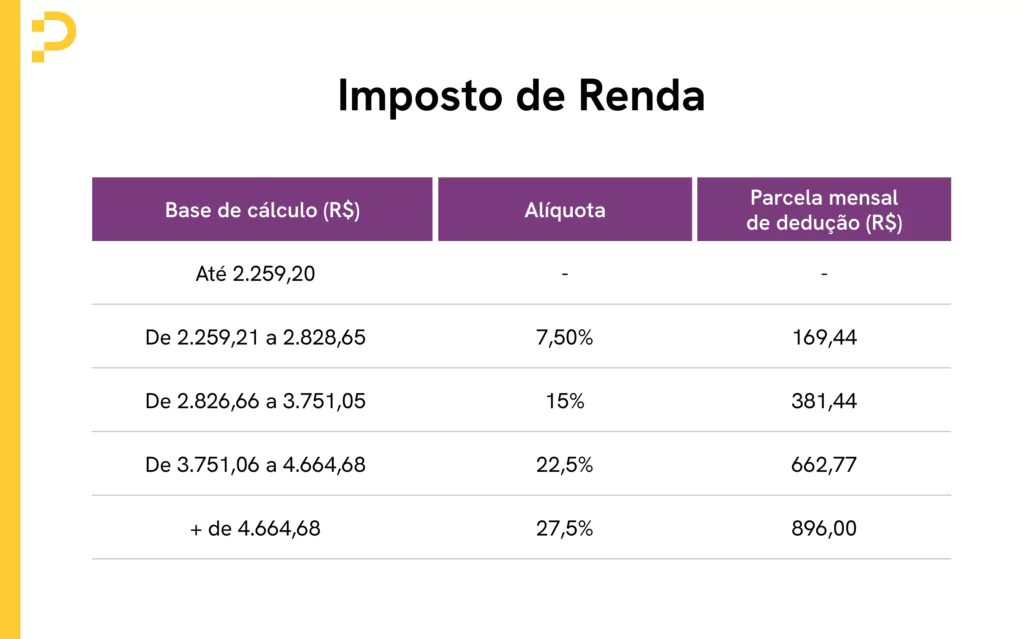

O IRRF é calculado após o cálculo do INSS, e essa ordem é importante, para que o resultado final do salário bruto não seja afetado. Veja as variações de alíquotas na tabela:

| Base de cálculo | Alíquota | Parcela mensal de dedução |

|---|---|---|

| Até R$ 2.259,20 | zero | zero |

| De R$ 2.259,21 a R$ 2.828,65 | 7,50% | R$ 169,44 |

| De 2.826,66 a R$ 3.751,05 | 15% | R$ 381,44 |

| De R$ 3.751,06 a R$ 4.664,68 | 22,5% | R$ 662,77 |

| + de R$ 4.664,68 | 27,5% | R$ 896,00 |

É importante salientar que a porcentagem da alíquota pode mudar de ano para ano, portanto, é importante sempre verificar se as informações estão atualizadas.

Exemplificando o cálculo: A partir do resultado do cálculo do INSS, aplica-se o desconto do IRRF. Por isso a importância de primeiro calcular o INSS e depois o IRRF.

Dedução Legal (Sem dependentes)

Saldo de salário após desconto do INSS: 3.010.59

3.010,59 x 15% = 451,58

451,58 – 381,44 parcela a deduzir tabela IRRF = 79,85 (Valor do desconto de IRRF)

Dedução Legal (Com dependentes)

Saldo de salário após desconto do INSS: 3.010.59

Desconto por dependente: 189,59

2.821 x 15% = 423,15

451,58 – 381,44 parcela a deduzir tabela IRRF = 41,71 (Valor do desconto de IRRF com 1 dependente)

- Contribuição Sindical

Contribuições sindicais só são obrigatórias caso o funcionário opte por se vincular com o sindicato e autorize o desconto da contribuição, caso contrário, o desconto se torna opcional.

Isso mudou desde a aprovação da Reforma Trabalhista – lei nº 13.467, de 2017, que alterou o que era previsto na Consolidação da Leis do Trabalho (CLT), ficando desta forma, a nova redação do artigo 579 :

“O desconto da contribuição sindical está condicionado à autorização prévia e expressa dos que participarem de uma determinada categoria econômica ou profissional, ou de uma profissão liberal, em favor do sindicato representativo da mesma categoria ou profissão ou, inexistindo este na conformidade do disposto no art. 591 desta Consolidação.”

Portanto, haverá casos em que será preciso descontar a contribuição sindical, e casos que o desconto não será feito, o que exige atenção no momento de calcular o salário dos colaboradores.

E os demais descontos?

Muitas empresas oferecem benefícios como vale-transporte, plano de saúde, dentre outros. Geralmente, esses benefícios são pagos parte pela empresa e outra parte pelo próprio funcionário.

Também existem os descontos provenientes do comportamento de cada funcionário, como atrasos ou faltas não justificadas. Veja alguns exemplos:

E os demais descontos?

Muitas empresas oferecem benefícios como vale-transporte, plano de saúde, dentre outros. Geralmente, esses benefícios são pagos parte pela empresa e outra parte pelo próprio funcionário.

Também existem os descontos provenientes do comportamento de cada funcionário, como atrasos ou faltas não justificadas. Veja alguns exemplos:

- Atrasos e faltas

O empregador tem o direito garantido por lei de descontar atrasos e faltas injustificadas de um trabalhador.

No que diz respeito aos atrasos, o § 1º, do art. 58, da CLT, diz que não serão descontadas nem computadas como jornada extraordinária as variações de horário no registro de ponto dos empregados não excedentes a 5 minutos, observado o limite máximo de 10 minutos diários.

Exemplificando o cálculo do desconto por atraso: Se um trabalhador recebe R $1.900 por uma jornada de trabalho de 44 horas semanais, ou 220 horas mensais, e acumula um atraso de 2 horas, deve-se calcular o desconto da seguinte forma:

R$ 1.900 / 220 = 8,64

R$ 8,64 = valor da hora trabalhada.

R$ 8,64 x 2 =R$17.28 = valor a ser descontado do trabalhador por atraso.

Em casos de faltas sem justificativa, a CLT assegura ao empregador o direito de descontar tanto remuneração quanto o Dia de Descanso Remunerado (DSR) do trabalhador, o que exige mais atenção na realização do cálculo dos descontos. Veja o que diz o art. 6 da Lei nº 605/49:

Art. 6º “Não será devida a remuneração quando, sem motivo justificado, o empregado não tiver trabalhado durante toda a semana anterior, cumprindo integralmente o seu horário de trabalho.”

Exemplificando o cálculo do desconto por falta não justificada: considerando o mesmo cenário do trabalhador que recebe R $1.900,00 ao invés de acumular atraso, o trabalhador faltou sem justificativa uma vez no mês. Veja o cálculo:

R $1.900 / 30 = 63,33

R $63,33 = valor do dia trabalhado

Calculando o DSR

Valor do dia trabalhado + 1 DSR = 63,33 x 2 = R $ 126,66

R $ 126,66 = valor a ser descontado do trabalhador

Perceba que quando o funcionário falta sem justificativa, ele deixa de ser remunerado pelo dia que não trabalhou, e também tem descontado um dia de DSR da semana da falta.

- Vale-transporte

Outro benefício que tem desconto na folha de pagamento é o vale-transporte. A alíquota do desconto não deve ultrapassar 6% do salário bruto.

Quais os adicionais de salário garantidos por lei?

A lei assegura diversos adicionais se salário para os funcionários, os principais que você precisa conhecer são:

Adicional noturno

Todos os trabalhadores que exercem atividades laborais em períodos noturnos, sendo das 22 horas às 5 horas, têm direito, assegurado pelo artigo 73 da CLT, a uma remuneração 20% maior.

Horas extras

Todo funcionário que exercer suas atividades além do horário da sua jornada de trabalho habitual, terá o acréscimo de pelo menos 50% no valor do seu salário por hora trabalhada, sendo importante considerar o turno que o funcionário trabalha.

Salário família

O salário família é um benefício exclusivo para trabalhadores de baixa renda. Esses funcionários têm direito de receber um valor pré-determinado pelo INSS, referente a cada filho menor de 14 anos que tiver.

Cabe ao trabalhador solicitar o recebimento do salário família ao seu empregador, desde que o mesmo tenha o direito de receber esse direito.

Outros adicionais: insalubridade, periculosidade

A insalubridade é calculada de acordo com o salário mínimo de cada região ou determinados em sua CCT, e também com o grau da atividade insalubre que o profissional exerce. Sendo: grau mínimo – adicional de 10%, grau médio – adicional de 20% e grau máximo – adicional de 40%.

- Periculosidade

O cálculo do adicional de periculosidade é simples: adicional de 30% sobre o salário base do colaborador.

- 13º salário

O cálculo do 13º salário é bem simples. Todos os trabalhadores têm direito ao 13º salário, inclusive aqueles com menos tempo de empresa. Nesse caso, basta que você divida o salário do colaborador por 12 e multiplique o resultado de acordo com os meses trabalhados por ele.

Tipos de cálculo de salário

Depois de entender as diferenças entre salário líquido e salário bruto, os tipos de contribuição que são subtraídos ou acrescidos na hora de realizar o cálculo do salário dos funcionários, é muito importante saber identificar o tipo de salário que um funcionário tem direito, e como realizar esse cálculo. Entenda melhor a seguir:

Calcular salário mensal

Quando você se perguntar: como calcular salário líquido mensal, levante sempre os principais itens que farão parte deste cálculo e siga a seguinte ordem:

- identifique qual o salário bruto do funcionário;

- identifique quantas horas semanais ele trabalha;

- calcule o desconto do INSS;

- subtraia o IRRF do valor obtido na operação anterior;

- calcule os descontos referentes a atrasos e faltas não justificadas, se houverem;

- calcule os descontos de vale-transporte, caso utilize;

- calcule as horas extras e some ao valor anterior;

- calcule o DSR sobre hora extra e some ao valor anterior;

- o resultado representa o salário líquido mensal.

É importante lembrar que existem outros adicionais que podem ser acrescentados na conta de um salário mensal, como adicional noturno, por exemplo.

Calcular salário proporcional

E como calcular salário proporcional aos dias trabalhados?

Em situações de admissão, demissão, início de período de afastamento ou retorno de período de afastamento, onde o funcionário tem uma jornada de trabalho reduzida, o cálculo do salário é realizado levando em consideração a proporcionalidade do salário em relação a quantidade de dias que o colaborador trabalhou.

Cálculo de salário por hora

Por fim, como calcular o salário por hora? Se a sua empresa possui funcionários horistas, ao invés de determinar o salário pelo dia trabalhado, será preciso determinar o salário por hora trabalhada dentro do mês, essa é a principal diferença no cálculo.

Como facilitar o cálculo de salário?

Uma forma eficiente de facilitar o cálculo de salário é ter uma noção exata das horas trabalhadas, atrasos e faltas dos funcionários, para isso, uma boa saída é utilizar um sistema de controle de ponto eficiente.

Usar um sistema que auxilia no controle da jornada de trabalho, reduz o número de erros de operação, fortalece a relação dos colaboradores com a empresa, e ainda torna os processos operacionais mais baratos e rápidos.

Todas as informações podem ser controladas em tempo real, com a geração de diversos relatórios, e tudo centralizado em um único sistema.

Ao contar com um bom sistema de ponto, a empresa está cumprindo com diversas exigências da legislação, reduzindo as chances de passivos trabalhistas e contribuindo para uma cultura organizacional mais positiva.

A Pontotel é uma plataforma para controle e gestão de jornada, e contar com essa ferramenta pode ser o auxílio perfeito para ter controle sobre o ponto dos funcionários.

Se quiser conhecer e saber como a Pontotel pode auxiliar o seu RH, agende um papo e demonstração com um de nossos consultores e conheça todas as funcionalidades.

Basta preencher o formulário abaixo e aguardar nosso contato!

Saiba quais são os descontos a serem efetuados

Uma empresa pode contar com diversos funcionários, atuando nas mais diferentes jornadas de trabalho, e isso torna o processo de cálculo do salário mais complexo.

Quando você for realizar esse processo, é muito importante que conheça todos os tipos de descontos que podem fazer parte da folha de pagamento, para que nada fique de fora.

Se você conta com um sistema de controle de ponto, aproveite todas as informações que ele pode te fornecer, isso facilita na identificação dos descontos que serão pagos para cada colaborador, ajudando a evitar erros.

Conheça os adicionais e suas porcentagens

Os adicionais salariais que apresentamos são, sem dúvidas, os mais comuns de se ver nos holerites, mas não são os únicos.

É muito importante que você conheça todos os adicionais e suas porcentagens, para que no momento da realização de calcular o salário dos colaboradores da empresa, não seja pego de surpresa por algum adicional que desconhece.

Conclusão

Neste texto falamos sobre como calcular o salário de uma colaborador levando em conta a sua jornada de trabalho, indicando quais os descontos obrigatórios que sempre farão parte de um holerite.

Também destacamos alguns adicionais que podem ser somados ao salário líquido, além do uso de um sistema de ponto eletrônico, para que o cálculo do salário se torne mais simples, e ao mesmo tempo mais correto.Gostou deste artigo? Então assine nossa newsletter e continue acompanhando os conteúdos do nosso blog.